- Цветы и растения

- Аквариум и рыбы

- Для работы

- Для сайта

- Для обучения

- Почтовые индексы Украины

- Всяко-разно

- Электронные библиотеки

- Реестры Украины

- Старинные книги о пивоварении

- Словарь старославянских слов

- Все романы Пелевина

- 50 книг для детей

- Стругацкие, сочинения в 33 томах

- Записи Леонардо да Винчи

- Биология поведения человека

Главная  Инвестиции Инвестиции  Книги Книги  Страховий та інвестиційний менеджмент - Федоренко В. Г. Страховий та інвестиційний менеджмент - Федоренко В. Г. |

Страховий та інвестиційний менеджмент - Федоренко В. Г.

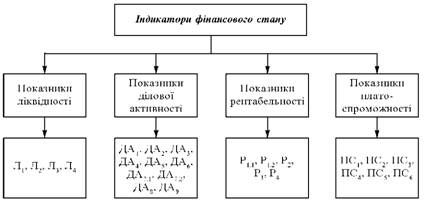

3.3. СИСТЕМА ПОКАЗНИКІВ ФІНАНСОВО-ЕКОНОМІЧНОГО СТАНУ ПОЗИЧАЛЬНИКА. РЕЙТИНГ КЛІЄНТІВ БАНКУ

Показники ліквідності характеризують здатність позичальника забезпечити своєчасне виконання своїх зобов'язань, надають можливість передбачати вірогідність повернення ним позики згідно з угодою.

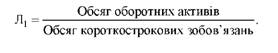

1. Достатність коштів для погашення короткострокових зобов'язань

Значення Л1 = 1 свідчить про достатність коштів для погашення зобов'язань, а Л1 < 1 — про неефективне використання коштів.

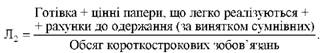

2. Рівень ліквідності за рахунок найбільш ліквідної частини оборотних активів

3. Залежність ліквідності фірми від матеріальних виробничих ресурсів

Збільшення значення Л3 свідчить про зменшення у структурі оборотних коштів найбільш ліквідної частини.

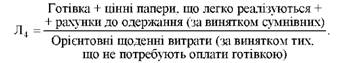

4. Період, упродовж якого фірма може здійснити поточну господарську діяльність на базі найбільш ліквідної частини оборотних активів,

Цей показник характеризує спроможність фірми оплачувати свої поточні витрати.

Показники ділової активності характеризують ефективність використання фірмою власних коштів.

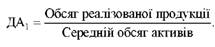

1. Ефективність використання ресурсів

Цей показник визначає кількість грошових одиниць реалізованої продукції з кожної грошової одиниці активів.

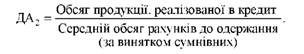

2. Оборотність рахунків до одержання

Цей показник визначає умови кредитування покупців у процесі реалізації продукції.

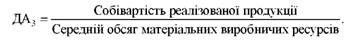

3. Оборотність матеріальних виробничих ресурсів

Чим вищий цей показник, тим більш ліквідну форму мають оборотні кошти.

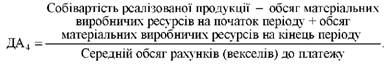

4. Оборотність рахунків і векселів до платежу

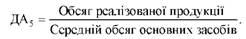

Цей показник характеризує умови комерційного кредиту, наданого іншими фірмами. 5. Фондовіддача

6. Швидкість обороту власного капіталу

Надто великий показник ДА6 свідчить про велику участь капіталу кредиторів у діяльності фірми, низький — про бездіяльність власного капіталу.

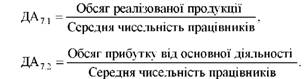

7. Ефективність витрат праці

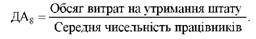

8. Витрати на утримання одного працівника

9. Фондоозброєність праці

Показники рентабельності характеризують прибутковість діяльності фірми.

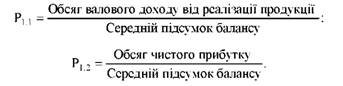

1. Рентабельність капіталу

Порівняння Р з Р дає уявлення про вплив на рентабельність капіталу податкових відрахувань та випадкових прибутків і витрат.

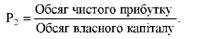

2. Рентабельність власного капіталу

Цей показник характеризує ефективність інвестованого власниками капіталу. Він є важливим критерієм оцінки рівня котирування акцій на біржі. Порівняння Р2 з Р дає змогу оцінити різницю рентабельності власних і залучених коштів, вплив останніх на діяльність фірми.

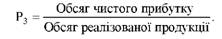

3. Рентабельність реалізованої продукції

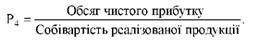

4. Рентабельність витрат

Показники платоспроможності характеризують структуру капіталу та ступінь захищеності інтересів кредиторів та інвесторів, які мають довгострокові вкладення у фірму.

1. Співвідношення інтересів власників фірми та акціонерів і кредиторів

Високий показник ПС1 свідчить про високу фінансову стабільність фірми.

2. Частка залучених коштів у структурі капіталу

3. Залежність діяльності фірми від позик

Чим вищий цей показник, тим ризикованіший стан фірми.

4. Ступінь забезпеченості основних засобів виробництва власними коштами

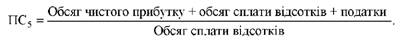

5. Ступінь захищеності кредиторів від несплати процентів за наданими позиками

6. Вартість залучення позик

Рейтинг клієнтів банку.

За підсумками кількісного та якісного аналізів визначається клас клієнта (фірми).

Клас 1, високий. Доступ до фінансових ринків гарантується відповідним економічним станом фірми; стабільний приплив коштів для оплати зобов'язань; зведений баланс забезпечує реальний міцний захист активів.

Клас2, високий. Доступ до фінансових ринків дещо менший, ніж у клієнтів класу 1; стабільний приплив коштів для оплати зобов'язань.

Клас 3, вищий від середнього. Доступ до фінансових ринків залежить від економічної ситуації; нестабільний приплив коштів для оплати зобов'язань.

Клас 4, середній. Доступ до фінансових ринків обмежений навіть в умовах сприятливої економічної ситуації; приплив коштів для оплати зобов'язань загалом прийнятний, але може істотно коливатися.

Клас 5, нижчий за середній (ризиковані клієнти). Приплив коштів для оплати зобов'язань здійснюється за рахунок активів.

Контрольні питання

1. Поняття кредитоспроможності.

2. Об'єкт статистичного аналізу кредитоспроможності.

3. Завдання аналізу кредитоспроможності клієнтів.

4. Основні напрямки неефективної кредитної політики банку.

5. Сутність якісного аналізу кредитоспроможності.

6. Показники, що сигналізують про можливі фінансові ускладнення та банкрутство.

7. Показники, що використовуються під час оцінки кредитних якостей клієнтів банку.

8. Показники, які характеризують фінансово-економічний стан позичальника.

9. Методика розрахунку показників ліквідності позичальника, їх економічна інтерпретація.

10. Основне призначення показників ділової активності позичальника.

11. Методика розрахунку показників ділової активності позичальника, їх економічна інтерпретація.

12. Основне призначення показників рентабельності.

13. Методика розрахунку показників рентабельності позичальника, їх економічна інтерпретація.

14. Основне призначення показників платоспроможності позичальника.

15. Методика розрахунку показників платоспроможності позичальника, їх економічна інтерпретація.

16. Методика визначення рейтингу клієнтів банку.

Список використаної та рекомендованої літератури

1. Банківська статистика: Навч. посібник / А. В. Головач, В. Б. Захожай, Н. А. Головач, Ю. О. Веретельникова. — К.: КДТЕУ, 1998. — С. 14-21.

2. Едронова В. Н., Мизиковский Е. А. Учет и анализ финансовых активов: акции, облигации, векселя. — М.: Финансы и статистика, 1995. — С. 215-2342.

3. Шеремет А. Д., Сайфунин Р. С. Методика финансового анализа. — М.: ИНФРА-М, 1995. — С. 43-78.

Created/Updated: 25.05.2018

|

|