- Цветы и растения

- Аквариум и рыбы

- Для работы

- Для сайта

- Для обучения

- Почтовые индексы Украины

- Всяко-разно

- Электронные библиотеки

- Реестры Украины

- Старинные книги о пивоварении

- Словарь старославянских слов

- Все романы Пелевина

- 50 книг для детей

- Стругацкие, сочинения в 33 томах

- Записи Леонардо да Винчи

- Биология поведения человека

Главная  Финансы Финансы  Книги Книги  Финансы и статистика - Ковалева А.М. Финансы и статистика - Ковалева А.М. |

Финансы и статистика - Ковалева А.М.

8.3 РОЛЬ БИЗНЕС-ПЛАНА В ОЦЕНКЕ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ

Совершенствование методов оценки вариантов не менее важно, чем поиск самих вариантов капиталовложений. Компании, наиболее изобретательные в области инвестирования, будут наиболее благополучны, если только их менеджеры достаточно компетентны. Неблагоприятные условия на финансовом рынке не должны препятствовать рассмотрению новых инвестиций. Безусловно, существуют абсолютные пределы суммы фондов, которые фирма может привлечь в данном году. При любых условиях фирма может прорабатывать большое число инвестиционных проектов Надо также помнить, что альтернативой любому инвестированию является сохранение статус-кво

Когда фирма «собрала» все инвестиционные предложения, начинается процесс их оценки и ранжирования При этом составляется бизнес-план проекта (проектов) с последующим подсчетом показателей эффективности инвестиций, которые, в свою очередь, могут фигурировать в технико-экономическом обосновании, представляемом банку-кредитору

Бизнес-план должен дать возможность инвестору сделать комплексную оценку проекта и в первую очередь показать, что

- предлагаемый товар (продукция или услуги) является конкурентоспособным и на него имеется достаточный платежеспособный спрос;

- имеются необходимые производственные и ресурсные возможности,

- возможна реализация проекта в приемлемые сроки;

- инвестирование проекта выгодно.

Приведем основные рекомендации по содержанию разделов бизнес-плана, подробнее остановившись на финансовом.

Характеристика товара (продукции, услуг). Здесь необходимо представить, о чем идет речь в проекте, чем подтверждается конкурентоспособность товара, каковы источники технического риска при создании нового товара (услуг) и возможные способы его снижения.

Оценка рынка. Основная цель раздела - представить материал, достаточный для того, чтобы убедить инвестора в том, что продукты или услуги имеют устойчивый спрос и могут быть проданы в условиях конкуренции.

Возможности производства. Данный пункт характеризует возможности и сроки развертывания производства товара, его объем, проясняет возможные «узкие» места в процессе организации производства.

Организация реализации проекта. Рассматривается, в какой форме, по мнению разработчика, должна осуществляться реализация проекта (совместное предприятие, долевое участие и др.), какие необходимы организационные меры по созданию организационной основы проектов.

Финансовый план является результирующей частью бизнес-плана. Содержит проектные данные о финансовых потоках, размерах инвестиций, объемах продаж, а также требования к инвестициям. Финансовый план разрабатывается, как правило, на 3-5 лет. Проект первого года расписывается помесячно, второго - поквартально, данные последующих лет даются в целом по годам. Если на первый год планирование осуществляется с привязкой к определенной группе показателей и специфике затрат первого года производства, то на второй - на основе результатов исследований емкости рынка и тенденций его изменения в целом. На третий - пятый год финансовое планирование целесообразно осуществлять на основе моделей цен в процентном соотношении к объему продаж.

Типичной для компаний, производящих наукоемкую продукцию и требующих значительных вложений в рыночные исследования, является следующая модель цен, %. Годовая продажа -100. В том числе:

стоимость проданной продукции - 50,

прибыль и накладные расходы - 50, Из них:

расходы на маркетинг, торговлю -15,

расходы на внедрение - 10,

расходы на содержание аппарата управления - 8,

прибыль до уплаты налогов - 17.

В финансовом плане должны найти отражение следующие показатели:

объем продаж и общая прибыль;

процентное отношение доходов и расходов;

общий объем инвестиций;

использование собственных и заемных средств, их источники

и сроки погашения задолженности;

срок окупаемости вложений;

сроки начала выплаты дивидендов;

издержки производства и обращения.

Структура финансового плана состоит из плана доходов, плана расходов (кассового плана) и баланса первого (помесячно), второго (поквартально) и третьего (в целом за год) годов. На последние годы приводятся общие данные о доходах и расходах в соответствующем плане.

В плане доходов делается расшифровка динамики объема продаж, стоимости товара с учетом транспортных средств (издержки, непосредственно относимые на данный товар) и общей прибыли. Отдельно расшифровываются постоянные затраты, к которым относят аренду, страхование, амортизацию, управленческие затраты, затраты на маркетинг и сбыт.

План расходов содержит данные о динамике расходования и возмещения всего инвестированного капитала. В расходы включаются покупка активов, выплата займов, приобретение оборудования (непроизводственного), инвентаря, а также убытки от хозяйственной деятельности (определенные в плане доходов).

Баланс отражает структуру активов и пассивов компании и соответствует отчетной форме №1.

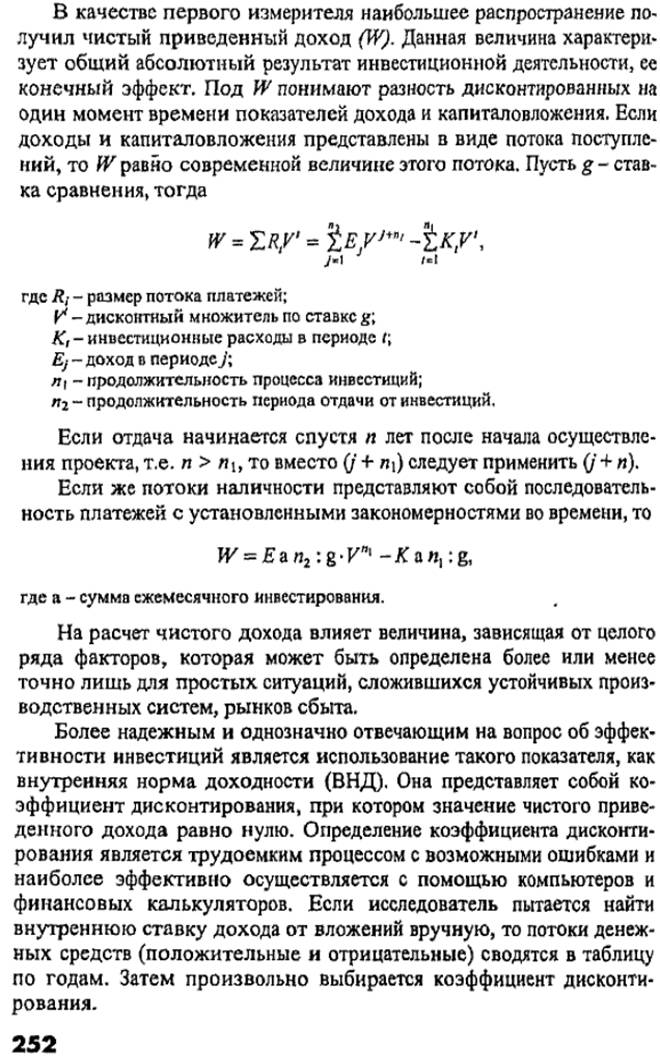

Анализ производственных инвестиций в основном заключается в оценке и сравнении эффективности альтернативных инвестиционных проектов. В качестве измерителей здесь применяются как формальные характеристики, основанные на дисконтировании потоков ожидаемых поступлений и расходов, так и показатели, определяемые на основе данных бухгалтерского учета.' Но какой бы метод оценки эффективности капитальных вложений ни был выбран, так или иначе он связан с приведением элементов потока наличности к одному моменту времени. Наиболее важным моментом здесь является выбор уровня ставки процентов, по которой производится дисконтирование, - ставки сравнения. Наиболее часто при анализе эффективности применяют три варианта ставки: усредненная стоимость капитала (усредненный показатель доходности акции, процентных ставок по кредиту и т.д.); субъективные оценки, основанные на опыте компании; существующие ставки по долгосрочному кредиту. Для учета риска (например, потерь от сокращения отдачи, инфляционного обесценения денег) рекомендуется вводить поправку к уровню процентной ставки, т.е. добавлять некоторую рисковую премию, учитывающую как специальный риск, связанный с неустойчивостью получения дохода от конкретного капиталовложения, так и рыночный риск, связанный с конъюнктурой.

В финансовом анализе эффективности инвестиций в основном применяют такие показатели, как чистый приведенный доход, срок окупаемости, рентабельности. Однако следует заметить, что за рубежом нет единой методологии оценки эффективности инвестиций. Каждая корпорация разрабатывает свою методику, руководствуясь опытом, финансовыми ресурсами, целями.

стиционном конкурсе осуществляется в соответствии с Положением о порядке продажи государственных предприятий-должников, утвержденным в соответствии с постановлением Правительства РФ от 20 мая 1994 г №498

К победителю конкурса предъявляются три обязательных условия-

- осуществление объемов предложенных инвестиций (в денежной и иной форме) в срок не более трех лет с момента заключения договора купли-продажи пакета акций;

- в месячный срок с момента заключения договора купли-продажи по итогам конкурса внесение денежных средств не менее 20% от общего объема инвестиций на расчетный счет предприятия-эмитента (в том числе 0,5% от этой суммы в равных долях на счета соответствующего комитета по управлению имуществом и фонда имущества);

- оплата приобретаемого пакета акций по номинальной стоимости.

Может быть установлено одно или несколько следующих дополнительных требований (условий) конкурса

- соблюдение сроков внесения инвестиций, предусмотренных планом приватизации предприятия;

- погашение просроченной кредиторской задолженности предприятия-эмитента в размерах и сроки, предусмотренные планом приватизации предприятия.

Этот перечень обязательных и дополнительных требований является исчерпывающим.

Минимальный размер инвестиций и дополнительные требования (условия) конкурса определяются на основании предложений приватизируемого предприятия, которые могут быть предусмотрены в форме инвестиционной программы. Сам же конкурс - открытый по составу участников и закрытый по форме подачи заявок.

Участники конкурса вносят задаток, максимальная сумма которого может устанавливаться в размере до 100% номинальной стоимости продаваемого пакета акций, но не более ЮОО-кратного размера установленной законодательством РФ минимальной оплаты труда на момент внесения задатка. К участию в конкурсе допускаются физические и юридические лица (за исключением учреждений банков), включая иностранных инвесторов.

При подведении итогов конкурса объем инвестиций определяется как текущая стоимость предложенного участниками объема инвестиций (независимо от формы внесения), дисконтированная с учетом периода их внесения по ставке рефинансирования ЦБ РФ.

Продолжительность периода инвестирования, используемого в расчете, принимается равной единому базовому периоду (месяц, квартал или год), указываемому в информационном сообщении до проведения конкурса.

Ставка рефинансирования ЦБ РФ действует на дату подведения итогов конкурса (месячная, квартальная или годовая в зависимости от установленного базового периода осуществления инвестиций)! Указанная ставка принимается для расчета текущей стоимости инвестиций каждого периода как постоянная величина.

В случае если два и более предложения участников равны по текущей стоимости объему инвестиций, победителем признается участник, заявка которого была принята и зарегистрирована ранее.

В случае если физическое или юридическое лицо является единственным участником конкурса и предложенный им объем инвестиций, определенный по текущей стоимости, превышает минимальный размер инвестиций, установленный требованиями конкурса, пакет акций продается указанному лицу.

Оплата приобретенных победителем конкурса акций по номинальной стоимости производится в десятидневный срок с момента заключения договора купли-продажи. Победителю конкурса, отказавшемуся от заключения договора либо оплаты акций, задаток не возвращается.

Договор купли-продажи подписывается продавцом и победителем конкурса в трехдневный срок с момента утверждения протокола об итогах конкурса. Право собственности на акции переходит от продавца к покупателю с момента полной оплаты номинальной стоимости пакета акций. Победителю конкурса сумма внесенного задатка засчитывается в счет суммы его платежа

Инвестиционная политика предприятий существенно зависит от сложившихся экономических условий в стране и финансовой политики государства. Финансовые возможности у государства, как видно из данных о федеральном бюджете на 2000 г,, ограничены.

Федеральная адресная инвестиционная программа на 2000 г. предусматривает государственные инвестиции, финансируемые из бюджета, в том числе на развитие производственных комплексов народного хозяйства. Это заставляет предприятия в своей инвестиционной деятельности ориентироваться прежде всего на собственные источники финансирования капитальных вложений и привлечение банковского кредита.

Контрольные вопросы

- Что включает в себя понятие «инвестиционная деятельность предприятий» ?

- Каким основным правовым документом регулируются взаимоотношения участников инвестиционного процесса?

- Какова роль основных финансовых источников инвестирования?

- Каковы перспективы лизинга как метода инвестирования, виды лизинга?

- В чем заключается роль бизнес-плана при оценке инвестиционных проектов?

Created/Updated: 25.05.2018

|

|