- Цветы и растения

- Аквариум и рыбы

- Для работы

- Для сайта

- Для обучения

- Почтовые индексы Украины

- Всяко-разно

- Электронные библиотеки

- Реестры Украины

- Старинные книги о пивоварении

- Словарь старославянских слов

- Все романы Пелевина

- 50 книг для детей

- Стругацкие, сочинения в 33 томах

- Записи Леонардо да Винчи

- Биология поведения человека

Главная  Инвестиции Инвестиции  Книги Книги  Інвестування - Щукін Б. М. Інвестування - Щукін Б. М. |

Інвестування - Щукін Б. М.

Недисконтовані показники

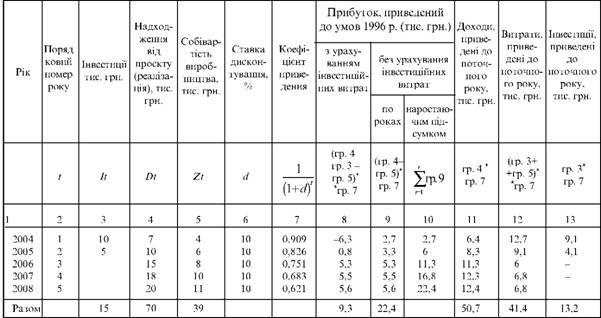

1. Рентабельність проекту є співвідношенням середньорічного прибутку за проектом (середнє арифметичне за 5 років з різниці сум по стовпцях 4 та 5) і величини інвестованого капіталу (сума по стовпцю 2):

R = (70-39) / 5 / 15 = 41 %.

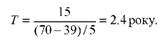

2. Термін окупності проекту дорівнює співвідношенню обсягів інвестованого капіталу (сума по стовпцю 2) і середньорічного прибутку (різниця суми по стовпцях 4 та 5, поділена на кількість років):

3. Дохідність інвестування за 5 років дорівнюватиме приросту активів інвестора (це накопичений прибуток за 5 років: 70- 39 = 31тис. грн) відносно інвестованого капіталу (15 тис. грн):

Д = (31 / 15)-100% = 206%.

Середньорічний темп зростання капіталу дорівнюватиме кореню п'ятого степеня з темпу зростання 2,06:

Середньорічна дохідність інвестування становитиме (1, 16 -1)-100% = 16%.

Показники з урахуванням дисконтованих грошових потоків

1. Чиста приведена вартість проекту є сумою по стовпцю 8: NРV = 9, 3 (тис. грн)

2. Термін окупності Ток дорівнює такій кількості років дії проекту, для якої елемент стовпця 10 дорівнює або починає перевищувати обсяг інвестицій (15 тис. грн):

ок *

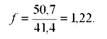

3. Коефіцієнт співвідношення доходів і витрат (f) розраховується за підсумками по стовпцях 11 та 12 розрахункової таблиці:

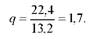

4. Коефіцієнт прибутковості (підсумок стовпця 9 таблиці поділений на підсумок стовпця 13 таблиці):

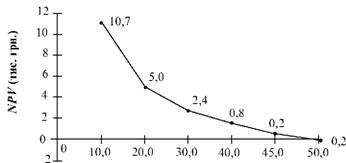

5. Щоб визначити внутрішню норму прибутковості проекту, виконаємо розрахунок NРV для кількох значень d. Отримані результати наведемо в табл. 6.2.

Таблиця 6.2

Результати розрахунку чистої приведеної вартості при різних ставках дисконтування

| Ставка дисконтування і, % | 10 | 20 | 30 | 40 | 50 |

NРV тис. грн | 9,3 | 5 | 2,4 | 0,8 | -0,2 |

Побудуємо графік залежності NPV від d (рис. 6.2).

Рис. 6.2. Графік залежності NPV проекту від обраної ставки дисконтування

Із графіка видно, що приблизне значення IRR дорівнює 47,5 %. Якщо ця величина перевищує очікувану інвестором дохідність капіталу, то проект може бути прийнятий, і навпаки.

Контрольні питання

1. Причини зміни вартості грошей з часом.

2. Дохідність інвестування.

3. Дохідність інвестування за кілька років і середньорічна дохідність.

4. Недисконтовані показники ефективності інвестування капіталу.

5. Метод урахування зміни вартості коштів з часом.

6. Приведення грошових потоків у порівняльні умови.

7. Дисконтування грошових потоків.

8. Ставка дисконтування.

9. Формула розрахунків при дисконтуванні грошових потоків.

10. Якою має бути, на вашу думку, ставка дисконтування в сучасних умовах України.

11. Чи правильно вважати, що оптиміст обирає нижчу ставку дисконтування при оцінюванні проекту?

12. Економічний зміст показника чистої приведеної вартості капіталу.

Розрахунковоа таблиця для визначення показників ефективності інвестицій

Таблиця 6.3

13. Чиста приведена вартість проекту: формула для розрахунку.

14. Чиста приведена вартість проекту: критерій позитивної оцінки проекту.

15. Термін окупності проекту. У чому полягає його економічна сутність?

16. Термін окупності. Наведіть формулу для його розрахунку.

17. Термін окупності. В якому разі за цим показником інвестор може вважати проект доцільним?

18. Коефіцієнт прибутковості: економічна сутність показника, формула для розрахунку, критерій позитивної оцінки проекту.

19. Внутрішня норма прибутковості проекту: економічна сутність показника, формула для розрахунку, критерій позитивної оцінки проекту.

20. Співвідношення прибутків і витрат за проектом: економічний зміст показника, формула для розрахунку, критерій позитивної оцінки проекту.

21. Чи можливі різні оцінки проекту при використанні різних показників ефективності?

22. Як розраховується рівень чутливості проекту щодо різних факторів впливу?

23. Фактори, що впливають на оцінку проекту.

24. Урахування інфляції при розрахунках показників ефективності інвестування.

25. Реальні й номінальні показники фінансових потоків проекту.

26. Прибутковість інвестування в проект.

Література [ 3, 4, 8, 11, 13, 15].

Created/Updated: 25.05.2018

|

|